L’industrie en perte de vitesse

Les perspectives pour l’industrie continuent de s’assombrir dans le monde entier, y compris en Suisse. Contrairement à son équivalent de la zone euro, l’Indice des Directeurs d’Achat (PMI) pour l’industrie suisse ne signale aucune baisse à ce jour, mais l’essoufflement est évident. En attendant, selon nos prévisions, la paire de devises EUR/CHF restera en dessous de la parité. Grâce à l’inflation nettement plus faible dans notre pays, l’industrie d’exportation s’accommode toutefois relativement bien du taux de change EUR/CHF actuel, car les hausses de coûts moins élevées atténuent l’inconvénient concurrentiel en termes de prix. De plus, la normalisation des achats semble progresser : Selon le PMI de novembre, deux tiers des entreprises ont signalé des délais de livraison inchangés, tandis que les annonces de délais de livraison plus longs et plus courts étaient à peu près équilibrées. La hausse des prix de l’énergie et l’incertitude quant à l’approvisionnement continuent cependant de présenter un défi pour l’industrie.

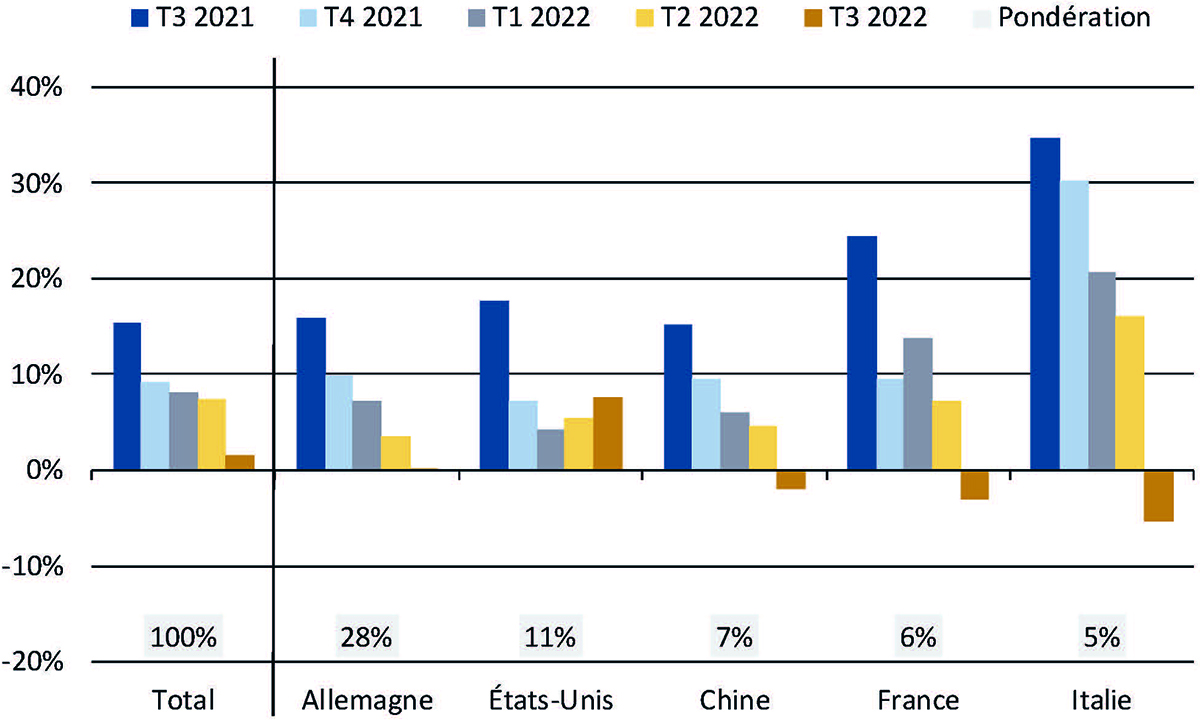

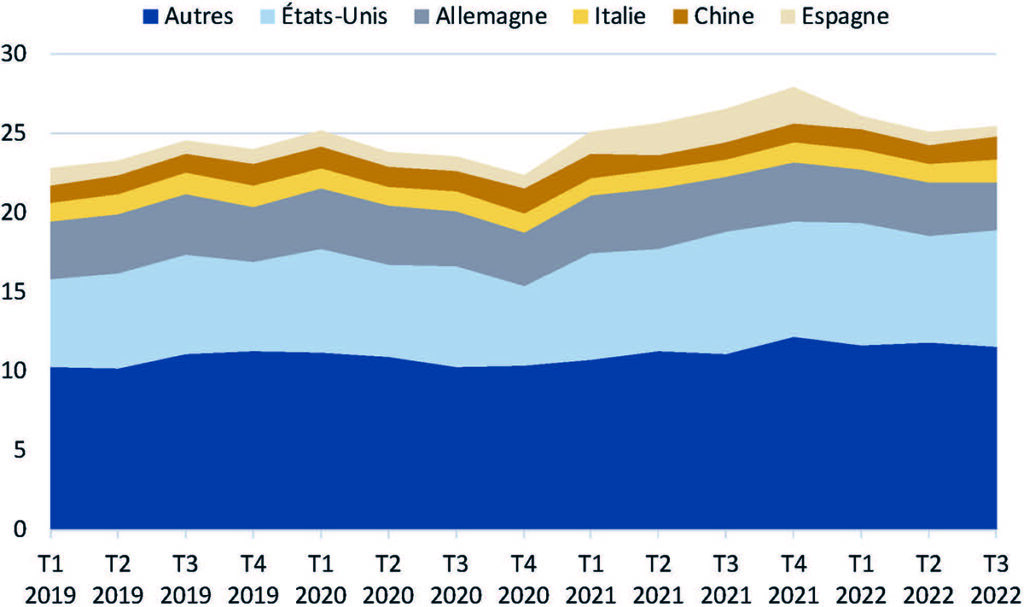

Le climat industriel globalement assombri dans les exportations de l’industrie MEM était déjà perceptible au 3ème trimestre 2022. Elles ont en effet nettement perdu de leur dynamisme. Les exportations MEM vers l’Allemagne ont stagné, celles vers la France et l’Italie ont reculé. De même, les exportations vers la Chine ont diminué au troisième trimestre. Seules les exportations vers les États-Unis ont enregistré une croissance accélérée. Selon les indices mondiaux des directeurs d’achat, la demande devrait encore s’affaiblir dans les mois à venir. En Chine, le risque lié au Covid-19 demeure un facteur d’incertitude pour la demande. Les récentes mesures d’assouplissement annoncées ne devraient guère apporter de soulagement rapide.

L’industrie pharmaceutique a également enregistré une baisse des exportations de 4,2 % au troisième trimestre 2022 par rapport à l’année précédente. Les exportations vers l’Allemagne et les États-Unis ont reculé, tandis que celles vers la Chine ont nettement augmenté. Les exportations pharmaceutiques semblent toutefois se stabiliser, comme le montre la comparaison avec le trimestre précédent (+1,3 %). Par conséquent, nous nous attendons également à une évolution ferme pour les mois à venir, d’autant plus que les exportations du secteur pharmaceutique évoluent généralement de manière relativement indépendante de la conjoncture mondiale.

En revanche, les exportations horlogères ont atteint un nouveau sommet au 3e trimestre 2022. Cela s’explique notamment par la reprise marquée de la demande de la Chine (+16,0 % par rapport au même trimestre de l’année précédente). Les exportations vers les États-Unis ont de nouveau augmenté, bien que moins fortement qu’au cours des trimestres précédents. En raison du climat de consommation morose, nous nous attendons toutefois à une stagnation de la demande. De même, aucune nouvelle poussée de croissance significative en provenance de Chine n’est à prévoir dans les mois à venir. Une reprise de la demande de Hong Kong se fait encore attendre.

Dans l’ensemble, la croissance économique de la Suisse ralentira en 2023 au même rythme que celle de l’économie mondiale. Le risque de récession reste cependant relativement faible en raison d’une consommation robuste. Compte tenu de la situation difficile de l’économie mondiale marquée par l’inflation, le resserrement de la politique monétaire ainsi que les incertitudes géopolitiques et la guerre en Ukraine, aucun nouveau moteur de croissance n’est en vue. Nous prévoyons une croissance du produit intérieur brut de 1,0 % en 2023, après une hausse de 2,0 % en 2022.